Dado el interés por el análisis relativo que suscito la entrega de India vs China del otro día, me he decantado por ampliar el análisis un poco más y preparar un vídeo donde analizo varios pares de Bolsas con la finalidad de ver donde está el mayor potencial. Para que sea un análisis global me he centrado en una gran diversidad de geografías. Aquí encontraréis los siguientes pares relativos: Mexico IPC vs IBEX FTSEMIB (Italia) vs IBEX SP500 vs IBEX DAX vs IBEX DAX vs FTSEMIB CAC (Francia) vs Rusia Nikkei (Japón) vs SP500 Se trata de aprender a localizar cuales de los mercados expresan mejor el potencial de una idea, ya sea alcista y bajista. Esto nos permite optimizar la implementación de la idea, o utilizar los índices con estructuras más débiles como “hedge” a nuestras posiciones “core” o principales. Si alguien no sabe como funciona un análisis relativo, le remito al enlace donde publique y explicaba en que consistía esta técnica. Lo podéis ver aqui: https://www.aprenderaoperar.com/mercado-analisis-del-dia/analisis-relativo-entre-dos-activos-mi-posicion-en-petroleo/ Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

Análisis relativo de Renta Variable: que Bolsas tienen más potencial.

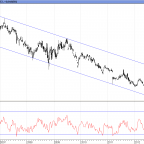

En esta entrada tengo intención de llamaros la atención respecto a la selectividad del movimiento en renta variable en el área asiática. Todos somos conscientes de la incertidumbre reinante en China con temas relacionados con: crecimiento burbuja inmobiliaria “shadow banking” riesgo de crédito Estos factores están teniendo su peso a la hora de modelar el movimiento a la baja del índice chino de renta variable SHComp. Se trata de un movimiento que como veréis en los gráficos se origina en 2007, y se estructura de una forma muy ordenada a partir de 2009-2010 hasta hoy. ¿Porque es importante estar atentos? Porque como veréis, el índice descansa sobre una zona de soporte muy relevante para el medio plazo, y en caso de romperse podría desencadenar la siguiente fase impulsiva bajista de relevancia, con potencial objetivo en los mínimos de 2008. ¿Y porque os hablo entonces del caso de India? Porque curiosamente, hace una semana se han roto los máximos históricos en el indice principal de renta variable de India, el Sensex. Como es lógico, esta superación es una señal de fortaleza grande y debiera venir acompañada de continuidad al alza. En el vídeo veréis como lo analizo. ¿Y el relativo entre Read more

En este vídeo analizo la visión global del mercado de renta variable. Como veréis hay bolsas que estructuralmente mantienen patrones alcistas: USA, Europa, India, Japón Y por el contrario otras muestran patrones preocupantes (y que se llevan desarrollando ya un tiempo), como por ejemplo: China, Brasil, México, Rusia Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

En esta entrada voy a completar la información que ya publique en https://www.aprenderaoperar.com/imprescindible-en-tu-operativa-o-trading/como-comparar-el-riesgo-beneficio-de-nuestras-posiciones-de-trading-con-excel/, respecto a como calcular el importe que quiero invertir en una estrategia. Como recordareis, hablaba de dos conceptos clave: el grado de confianza que genera mi análisis el ratio Beneficio-Riesgo de la operación que voy a hacer. Ahora queda por explicar la diferencia que hay a la hora de montar un portfolio o cartera donde los distintos activos sobre los que opero tienen volatilidades muy distintas. ¿Que es eso de la volatilidad? Es la capacidad que tiene dicho mercado de moverse arriba y abajo. Es decir, como podréis ver en el vídeo, el bono alemán (bund) es un activo que tiene baja volatilidad. Es decir, para ver un movimiento de un 20% igual hacen falta un par de años de modo habitual. Por el contrario, algunos commodities (en mi ejemplo el cafe), se han movido un 20% en seis días. Logicamente tengo que tener en cuenta este factor a la hora de buscar como diversifico mis inversiones en una cartera con varios activos. ¿Porqué? Si en el Bund pongo una posición con una relación Beneficio-Riesgo de 3 a 1, y un grado de confianza de 5 sobre 5. Read more

En esta entrada voy a realizar un repaso de los que está pasando en el mercado de divisas. En este vídeo podréis ver: la situación en el Dólar Index y las implicaciones que tendría una ruptura de la zona de soporte. la fase que atraviesan las divisas emergentes (lira turca, rublo, peso argentino, real brasileño y otras divisas latinoamericanas) que ocurre en los “mayors”, y donde se están construyendo las figuras más llamativa contra el Euro, Libra, Yen, Aud, etc. ¡Que disfrutéis de la visión global de Forex! Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

Como ya habéis experimentado algunos de vosotros, uno de los principales problemas cuando analizamos gráficos de futuros continuos y cfds, es que se producen saltos o gaps cada cierto tiempo. ¿Porque pasa eso? Generalmente los mercados de futuros (y CFDs) se descomponen en vencimientos menuales y trimestrales. Es decir, hay un contrato que vence cada mes, y una vez expira, la contratación (compra y venta) se realiza en el siguiente vencimiento, es decir en el contrato siguiente. En el caso de los contratos trimestrales, los vencimientos suelen producirse en : marzo junio septiembre diciembre cada mercado tiene sus propias reglas, pero por ejemplo los futuros trimestrales de renta variable (los de eurostox50 por ejemplo) vencen el tercer miércoles de los meses mencionados anteriormente. Sin embargo esta regla varia según que países y que activos. El Ibex sin ir más lejos, tiene vencimientos mensuales, es decir, hay un contrato para enero, febrero, marzo…..diciembre. Si hoy fuésemos a operar en el futuro del Ibex, el contrato más liquido es el que vence a finales de este mes. Eso no quiere decir que no haya precios ya para el contrato siguiente, el que vence en abril. Sin embargo, el diferencial entre demanda y Read more

Hola como ya sabéis a lo largo de las últimas semanas he estado comentando muchas cosas relativas al mercado de materias primas. Al cierre de ayer, y a raíz de la fuerte subida de algunos mercados como petroleo y oro el CCI ha alcanzado el objetivo alcista de la proyección de la estructura de vuelta había analizado. Menciono tanto el Crudo como el Oro, no porque sean los únicos activos que han subido (¡basta con mirar el Café para ver lo que es un movimiento vertical de verdad!), sino porque estos dos (petroleo y oro) se enfrentan ahora a resistencias muy difíciles de romper. Cuando analizo el CCI en el largo plazo, tengo la sensación de que el proceso alcista no concluye aquí. La razón es sencilla: pocas veces el mercado se da la vuelta definitivamente tras una fase tan impulsiva como la subida reciente. Esto solo pasa en cuando la tendencia previa es a favor. Es decir, si estamos subiendo desde hace mucho y el tramo final de la tendencia alcista coge una verticalidad grande, eso es síntoma de mucho riesgo, ya que el mercado ha entrado en lo que los anglosajones denominan “panic buying” o “compra de pánico”. Read more

Dada la importancia que está cobrando la situación en Ucrania y la posición rusa, voy a dedicar este vídeo a comentar el impacto que se ha producido en el mercado de renta variable y los riesgos que se perciben. He utilizado como Indice de Renta Variable el RTS, que representa las 50 compañias con más capitalización en Rusia. Y también voy a analizar el movimiento del Rublo contra el Dólar. Para explicar parte de los movimientos que espero se produzcan a lo largo de los próximos días, además hago alusión a lo que está ocurriendo con el Remimbi Chino, la lira turca, y algunas divisas en latino-américa. Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

Como ya comente recientemente, no quiero incrementar la exposición a commodities dado lo estirado que está el movimiento y lo cerca de una resistencia fuerte. Pero estoy pensando no en incrementar sino en rotar posiciones fuera de aquellos activos que han alcanzado o rozado los objetivos previstos y entrar en aquellos otros que ofrecen mayor potencial. El principal problema es que las alternativas, Platino y Níquel, aun no han confirmado con rupturas las formaciones de vuelta. Por tanto hoy solo comento en el vídeo la posibilidad de rotar las posiciones dentro del sector de metales de unos valores a otros. De esta forma podréis seguir el proceso desde el inicio y ver como pondero las distintas posibilidades. En principio intentaré hacer un análisis relativo entre los cuatro activos de modo que pueda justificar gráficamente que dicho cambio de posición tiene sentido. Aquí os dejo un vídeo muy corto con la reflexión que estoy haciéndome. Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

Aquí podéis ver un ejemplo de una estrategia de commodities que ha salido tal y como estaba prevista, se trata del Azúcar. Y por otro lado otra estrategia donde han surgido algunos inconvenientes: tan solo he alcanzado el objetivo en el primero de los niveles de salida (25% de la posición) cuando ajuste el siguiente 25% a un nivel de toma de beneficios más bajo, el mercado alcanzó dicho nivel, pero no se ejecuto la orden por un pelo. Supongo que por el “diferencial entre la demanda (bid) y la oferta (offer). a continuación el mercado corrige y ¡rompe la directriz alcista! en el vídeo veis como gestiono dicha situación, que por desgracia se presenta en muchas ocasiones en nuestra labor como traders. Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

POR FIN UN CURSO CON MUCHA SUSTANCIA, DÓNDE TIENES LA SEGURIDAD DE HABER INVERTIDO MUY BIEN TU TIEMPO Y TU DINERO

Yo no puedo estar más satisfecho con tus cursos, con tu forma de impartirlos, con la claridad con la q explicas y la facilidad con la q nos remites todo el material!!

Realice el Curso de Análisis Técnico y no puedo más que recomendarlo fundamentalmente por tres cuestiones que son vitales en mi opinión; la primera empezar algo desde el principio, es decir, los conceptos más básicos y elementales que a día de hoy creo que son el pilar fundamental para hacer … Leer más

Pablo, hace que sus cursos sean amenos, sencillos y, sobre todo, prácticos En sus cursos, habla la experiencia…

Un curso perfecto en la iniciación del mundo bursátil. Tiene todos los elementos necesarios para entender mejor los mercados. Fácil, ameno, y muy efectivo. He realizado varios cursos más con otras personas, y han sido más caros, y menos eficientes, que el cursado con el sr Gil. Lo encuentro… Leer más

Mi experiencia en los dos cursos que he hecho, se puede resumir en la siguiente frase: “Es difícil encontrar mejor instructor para iniciarte en este mundo tan complejo como es el trading, con una forma de transmitir sus conocimientos y los contenidos del curso , tan clara, honesta y compre… Leer más

Por resumir, su temario me pareció adecuado a las expectativas, conciso pero con densidad suficiente, realista en los objetivos, claro en las explicaciones y con material de apoyo abundante.

Regístrate para recibir un aviso por mail cada vez que publiquemos un artículo!

- Riesgo de corrección a corto plazo en las Bolsas marzo 3, 2016

- Análisis de las Bolsas: ¿posible rebote? febrero 10, 2016

- Riesgo de cambio de tendencia en las Bolsas a nivel Mundial!! enero 14, 2016

- Reunión de la RESERVA FEDERAL: riesgos y oportunidades diciembre 16, 2015

- Análisis del DAX a corto plazo octubre 27, 2015

- marzo 2016 (1)

- febrero 2016 (1)

- enero 2016 (1)

- diciembre 2015 (1)

- octubre 2015 (1)

- septiembre 2015 (1)

- agosto 2015 (1)

- junio 2015 (6)

- mayo 2015 (4)

- abril 2015 (2)

- febrero 2015 (4)

- enero 2015 (2)

- diciembre 2014 (3)

- noviembre 2014 (1)

- octubre 2014 (6)

- septiembre 2014 (3)

- agosto 2014 (3)

- julio 2014 (7)

- junio 2014 (4)

- mayo 2014 (10)

- abril 2014 (15)

- marzo 2014 (21)

- febrero 2014 (20)

- enero 2014 (24)

- diciembre 2013 (23)

- noviembre 2013 (26)

- octubre 2013 (42)

- septiembre 2013 (21)